Cosa è il Sistema CBAM?

Il “meccanismo di adeguamento del carbonio alle frontiere” denominato CBAM (“Carbon Border Adjustment Mechanism”) fa parte del pacchetto di misure FIT FOR 55 dell’UE per affrontare il rischio di rilocalizzazione delle emissioni di carbonio.

Il Sistema CBAM è stato introdotto ad integrazione del sistema di cap and trade EU ETS, al fine di garantire che i prodotti importati siano soggetti a un sistema normativo che applica costi del carbonio equivalenti, per i prodotti importati e quelli nazionali. CBAM si applica pertanto alle merci importate nell’Unione da paesi terzi

Mentre l’EU ETS fissa il numero totale di quote rilasciate (cap) per le emissioni di gas a effetto serra derivanti dalle attività che rientrano nel suo campo di applicazione e consente la negoziazione delle quote (cap-and-trade), il CBAM non dovrebbe stabilire limiti quantitativi alle importazioni. Inoltre, mentre l’EU ETS si applica agli impianti situati nell’Unione, il CBAM dovrebbe applicarsi a determinate merci importate nel territorio doganale dell’Unione.

Il risultato della integrazione tra ETS e CBAM dovrebbe essere di pervenire a un prezzo del carbonio equivalente per i prodotti importati e quelli nazionali.

Il Sistema CBAM è stato introdotto con il Regolamento (UE) 2023/956 del Parlamento europeo e del Consiglio del 10 maggio 2023. Gli obblighi di comunicazione e le informazioni richieste agli importatori dell’UE di merci CBAM sono state ulteriormente specificate nel Regolamento 2023/1773 del 17 agosto 2023.

Prodotti soggetti al CBAM

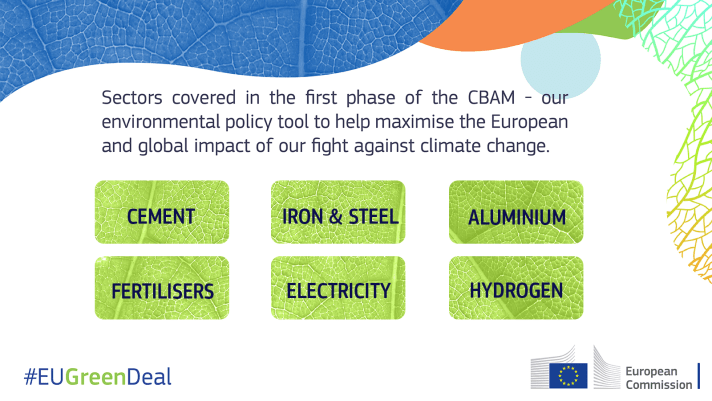

Nella fase transitoria che inizia il 1° ottobre 2023, le previsioni CBAM si applicheranno ad un numero ristretto di settori la cui produzione è caratterizzata da un’alta intensità di carbonio: cemento, prodotti siderurgici, alluminio, fertilizzanti, energia elettrica e idrogeno. I codici doganali CN delle merci soggette sono riepilogati nell’allegato I del Regolamento.

Come e quando si applica CBAM

Il Regolamento prevede due fasi d’implementazione:

- Fase “transitoria”, dal 1° ottobre 2023 al 31 dicembre 2025. In tale periodo transitorio il tributo CBAM non sarà applicato alle merci importate, ma saranno solo acquisite informazioni sulle quantità e sulle emissioni incorporate nei prodotti in entrata soggetti al CBAM. Dal 1°ottobre 2023, l’importatore o il rappresentante indiretto, sarà tenuto a raccogliere i dati su base trimestrale e a trasmetterli alla Commissione: il primo rapporto, relativo ai dati del quarto trimestre 2023, dovrà essere inviato entro la fine del mese di gennaio 2024. Dal 31/12/2024, prima di importare le merci nel territorio doganale dell’Unione, un importatore stabilito in uno Stato membro chiede la qualifica di dichiarante CBAM autorizzato; le autorità doganali autorizzano l’importazione delle merci unicamente da parte di una persona che sia un dichiarante CBAM autorizzato

- Fase “definitiva”, dal 1° gennaio 2026. Le merci sono importate nel territorio doganale dell’Unione unicamente da un dichiarante CBAM autorizzato e si applicano le norme sulla dichiarazione, la restituzione e la vendita di certificati CBAM.

Dal 1° gennaio 2026, i dichiaranti CBAM autorizzati dovranno dichiarare ogni anno la quantità di merci CBAM importate nell’anno civile precedente e i dati delle emissioni di anidride carbonica incorporate. Al momento della dichiarazione annuale, dovranno restituire un numero di certificati CBAM corrispondente a quanto dichiarato (1 certificato CBAM per ogni tonnellata CO2e); il prezzo del certificato CBAM sarà determinato settimanalmente in base al prezzo medio dell’EUA nelle aste ETS.

La prima dichiarazione CBAM, relativa alle merci importate nell’anno civile 2026, dovrebbe essere presentata entro il 31 maggio 2027.

Relazione CBAM nel periodo transitorio

La relazione trimestrale (art. 35 del Reg. 2023/956) da presentare per la prima volta nel gennaio 2024 presso il CBAM Transitional Registry, deve contenere le seguenti informazioni sulle merci importate:

- la quantità totale di ciascun tipo di merci distinta per ciascun impianto produttore nel paese di origine;

- il totale delle emissioni incorporate effettive calcolate secondo i metodi di cui all’allegato IV;

- le emissioni indirette totali;

- il prezzo del carbonio dovuto in un paese di origine per le emissioni incorporate nelle merci importate, tenendo conto di eventuali riduzioni o di altre forme di compensazione

Dichiarazione CBAM

Entro il 31 maggio di ogni anno, e per la prima volta nel 2027 per l’anno 2026, ciascun dichiarante CBAM autorizzato utilizza il registro CBAM di cui all’articolo 14 per presentare una dichiarazione per l’anno civile precedente, indicante:

- il quantitativo di ciascun tipo di merci importato,

- le emissioni totali incorporate, calcolate e verificate;

- il numero totale di certificati CBAM da restituire, corrispondenti alle emissioni incorporate totali,

- le relazioni di verifica, rilasciate dal verificatore accreditato, ai sensi dell’articolo 8 e dell’allegato V

Entro il 31 maggio di ogni anno, per la prima volta nel 2027 per l’anno 2026, il dichiarante CBAM autorizzato restituisce, attraverso il registro CBAM, un numero di certificati CBAM corrispondente alle emissioni incorporate dichiarate.

Chi è soggetto?

Gli importatori delle merci elencate nell’allegato I del Regolamento (UE) 2023/956 provenienti da paesi extra UE.

Dal 31/12/2024, prima di importare le merci nel territorio doganale dell’Unione, un importatore stabilito in uno Stato membro chiede la qualifica di dichiarante CBAM autorizzato.

Attenzione agli adempimenti 2023!

La fase transitoria inizierà il 1° ottobre 2023, quando gli importatori di merci CBAM dovranno iniziare a raccogliere le informazioni per la prima comunicazione trimestrale (Relazione CBAM), da presentare entro il 31 gennaio 2024.

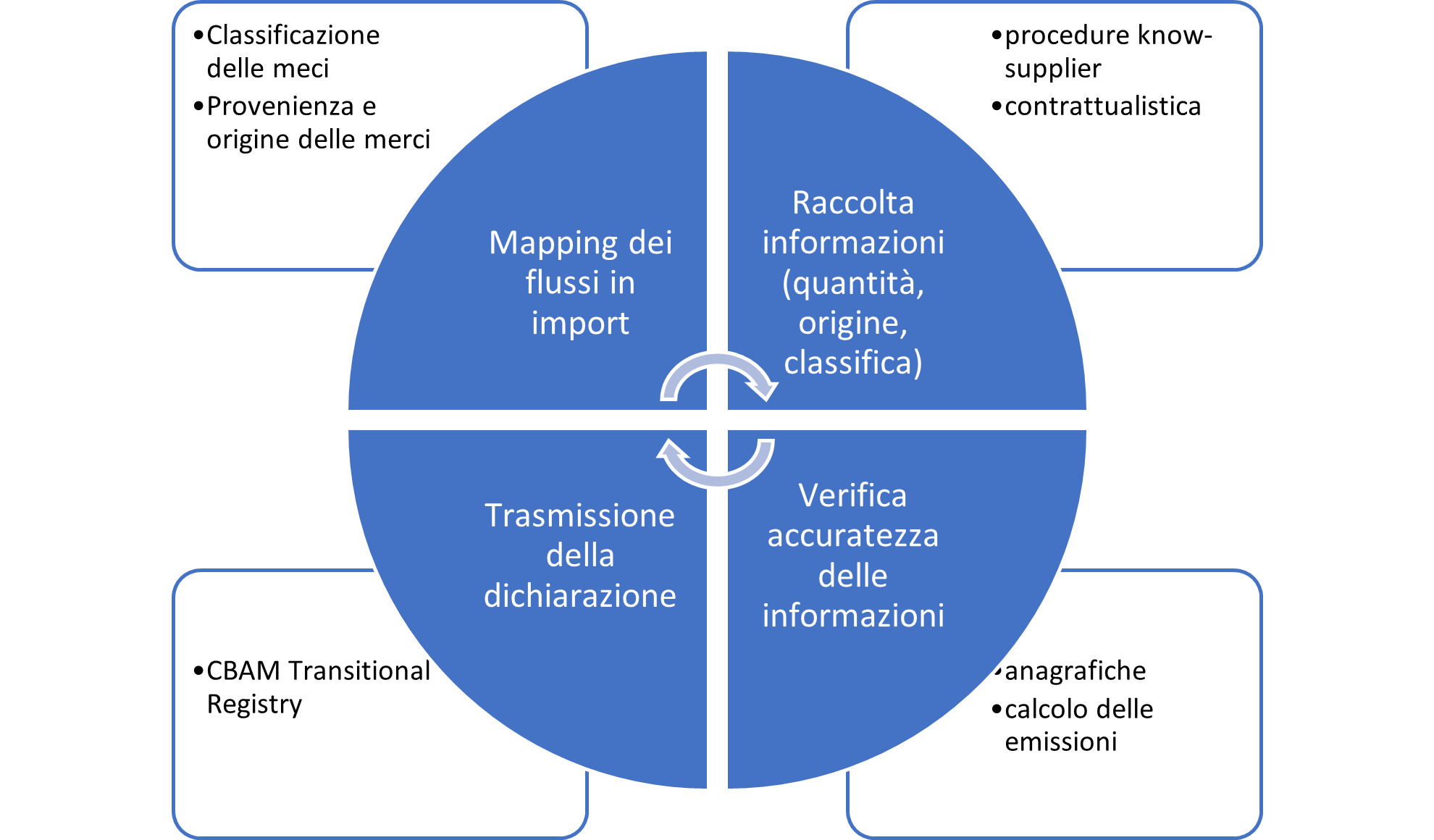

Dal 1° ottobre 2023, gli importatori devono predisporre una Relazione CBAM trimestrale, raccogliendo tra l’altro informazioni sulle tipologie e quantità di meci importate, paese di origine, processo di produzione, dati identificativi dell’impianto, emissioni (dirette e indirette) dell’impianto, emissioni incorporate (dirette e indirette) nelle merci, prezzo del carbonio versato nel paese terzo (se applicabile).

Cosa può fare AMB Studio?

I nostri consulenti possono supportare il soggetto importatore o il produttore soggetto a CBAM mediante:

- verifica dell’assoggettabilità a CBAM

- predisposizione dell’autorizzazione come DICHIARANTE CBAM;

- predisposizione della documentazione per il calcolo delle emissioni incorporate nelle merci importate;

- predisposizione della Relazione CBAM